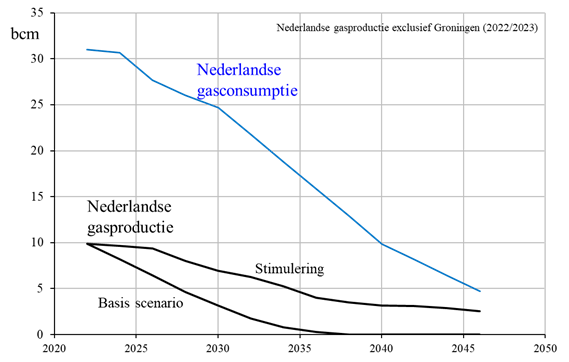

Plannen om sluiting van het Groningenveld op te vangen met meer gas uit de Noordzee of de productie van groene waterstof komen niet op gang. De afhankelijkheid van buitenlands gas groeit dit decennium tot ongeveer 90%.

- Het versnellingsplan gaswinning Noordzee, van meet af aan too-little-too-late en bovendien halfslachtig uitgevoerd, dreigt uit te lopen op een mislukking.

- Er zal nog slechts in totaal 50 tot 80 miljard kuub gas uit Nederlandse kleine velden geproduceerd worden; een relatief klein deel van het geologische potentieel.

- De gas-afhankelijkheid van het buitenland zal dit decennium groeien van 70 naar ongeveer 90%. Dit importgas zal veelal beduidend klimaat-onvriendelijker zijn dan het Noordzeegas.

- Er is een reëel risico dat infrastructuur (pijpleidingen) opgeruimd gaat worden vóórdat deze een rol kan gaan spelen in het nieuwe energiesysteem. Ook kan er veel kennis verloren gaan.

- CCS kan dit verlies enigszins opvangen en kan een belangrijke rol gaan spelen in de Noordzee. Groene waterstof op zee blijft een uphill struggle.

Het versnellingsplan gaswinning Noordzee

In 2022, een jaar van extreme gasprijzen, koos het kabinet er voor om te trachten de daling van de binnenlandse productie van aardgas op de Noordzee af te remmen en creëerde daarvoor het zogenaamde versnellingsplan gaswinning Noordzee. Anders dan de naam doet vermoeden gaat het versnellingsplan over een minder snelle afname van de Nederlandse gasproductie. Een verhoging van de productie, of zelfs maar stabilisatie, zit er niet meer in.

Trilemma

Trilemma is een tweewekelijkse opinie-uitgave waarin het scherpe geluid klinkt van energie-experts Sjak Lomme, Jilles van den Beukel, Paul Giesbertz en Alex Kaat. Met heldere analyses, duidingen en opinies levert Trilemma de energieprofessional stof tot nadenken.

In een daarop volgend HCSS rapport voor EBN werd berekend dat als het versnellingsplan snel en volledig zou worden uitgevoerd, er tot 60 miljard kubieke meter extra gas geproduceerd zou kunnen. Voor de overheid zou dat tot 12 miljard euro kunnen opleveren en er zou tot 60 megaton CO2 minder kunnen worden uitgestoten ten opzichte van geïmporteerd LNG. Dat laatste betreft de directe emissiebesparing van Nederlands gas, maar daar komt de indirecte emissiebesparing bovenop, iets dat in Nederland vaak wegvalt uit de discussie. Een hogere Nederlandse LNG-import leidt namelijk tot minder LNG-import in Azië, iets dat daar wordt opgevangen door meer, nog vervuilendere, kolen te consumeren (zoals plaats vond in 2022).

-

Jilles van den Beukel

Jilles van den Beukel is geofysicus en werkte ruim 25 jaar voor Shell. Van 2005 tot 2012 werkte hij voor NAM aan gasvelden op de Noordzee. Sinds zijn vroege pensionering in 2016 publiceert Jilles regelmatig over de olie- en gasindustrie. In 2019 trad hij toe tot het auteurscollectief van de tweewekelijkse expertuitgave over energie Trilemma.

-

Ramon Loosveld

Ramon Loosveld heeft een Ph.D. van de Australian National University. Hij werkte als geoloog en exploratie manager voor Shell, NAM en EBN.

In het HCSS rapport werd wel beduidend negatiever gekeken naar de totale aardgasproductie: de voorspellingen voor de Nederlandse gasproductie lagen bij HCSS substantieel lager dan de prognoses in de documentatie bij het versnellingsplan. Bij HCSS ligt de cumulatieve productie (tot 2040) in het basisscenario op slechts 50 miljard kuub; de overheid gaat uit van het dubbele.

Hieraan lag ten grondslag dat het HCSS basisscenario gekalibreerd was aan het trackrecord van gasproducenten in de laatste tien jaar om mogelijke projecten ook daadwerkelijk te realiseren. Om allerlei redenen, met name hoge regeldruk en in mindere mate hoge belastingdruk, is de fractie van het geologisch potentieel dat in Nederland wordt gerealiseerd, relatief laag. Hierbij spelen ook de onvoorspelbaarheid van regels en belastingen in Nederland een rol.

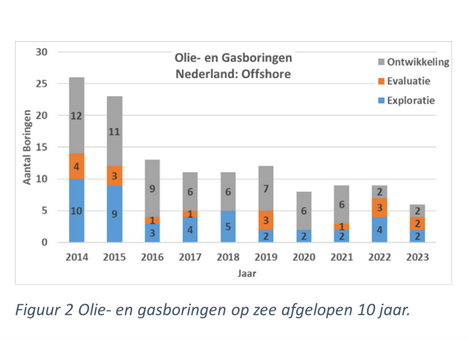

Het versnellingsplan dreigt uit te lopen op een mislukking

Twee jaar na het lanceren van het versnellingsplan kan men constateren dat de snelle daling van de productie uit kleine velden zich heeft voortgezet. In 2023 nam de productie uit kleine velden in de offshore met 19% af, van 8,6 naar 6,9 miljard kuub. Voor de onshore, inclusief het Groningenveld, bedroeg de afname zelfs 43%, van 8,0 naar 4,2 miljard kuub.

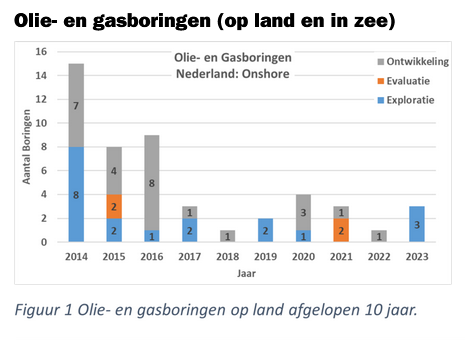

Daarnaast kan men constateren dat de boorinspanning zich niet heeft hersteld, ondanks de hoge gasprijzen van de laatste twee jaar en de TTF-futures die de komende vijf jaar het dubbele bedragen van de gemiddelde prijs tussen 2015 en 2020.

Het versnellingsplan heeft dan ook een vrij halfslachtig gestalte gekregen. Zo zouden er extra ambtenaren aangesteld worden voor het versnellen van vergunningsprocedures (dit is slechts zeer ten dele gelukt), en de industrie en TNO zouden worden gevraagd wat méér en sneller data te delen. Meer ingrijpende veranderingen, zoals het fiscaal aantrekkelijk maken van exploratieactiviteiten en een grotere rol van EBN in zulke activiteiten hebben niet plaats gevonden. In de meest recente brief van de staatssecretaris worden die activiteiten zelfs nauwelijks genoemd.

Nederland steekt hier ongunstig af met Noorwegen, waar de belastingdruk weliswaar ook hoog is, maar waar de exploratieactiviteiten volledig aftrekbaar zijn en dus relatief goedkoop voor de energiebedrijven. Bovendien is het Noors fiscaal stelsel bijzonder stabiel, in tegenstelling tot het Nederlandse waar de solidariteitsheffing-met-terugwerkende-kracht als politiek hamerstuk behandeld werd.

De praktijk in Nederland is weerbarstig. De twee wat grotere, nieuwe projecten, N05A van ONE-Dyas (ten noorden van Schiermonnikoog) en Ternaard van de NAM (deels onder de Waddenzee) lopen beide al jaren vertraging op. N05A wordt aangevochten door Johan Vollenbroek c.s. vanwege tijdelijke stikstof-depositie.

Voor Ternaard had de NAM staatssecretaris Vijlbrief in gebreke gesteld vanwege het bijzonder trage vergunningstraject en vervolgens een rechtszaak aangespannen bij de Raad van State. De uitspraak luidde dat EZK vóór 1 april 2024 moet beslissen op NAM’s gaswinningsaanvraag. In een nieuwe twist heeft SodM, bijzonder risico-avers als deze toezichthouder is, een negatief advies verstrekt. Dit ondanks het goed werkende hand aan de kraan principe en de conclusies van de auditcommissie voor de milieueffectreportage dat de bodemdaling door gaswinning niet heeft geleid tot nadelige effecten, zelfs niet op plaatsen met een hogere bodemdaling dan verwacht voor het Ternaardveld,. Deze bodemdaling blijft, ook in combinatie met zeespiegelstijging, binnen de toegestane gebruiksruimte; de sedimentatie houdt bodemdaling gemakkelijk bij. Staatssecretaris Vijlbrief, in dit dossier gespeend van politieke moed, heeft besloten “om voorlopig geen toestemming te geven”.

Door de jaren heen hebben de adviezen van SodM afgewogen, politieke beslissingen door het ministerie op het gebied van gaswinning, waarbij ook financiële aspecten, betaalbaarheid en leveringszekerheid van gas een rol dienen te spelen, bemoeilijkt. SodM, nu uitgedijd tot ruim 200 fte (met 38% gegroeid in 2023), maakt zich op om na gasproducenten straks geothermisten en opslag-exploitanten het leven zuur te maken vanaf de morele Olympus.

Operators bekijken al deze ontwikkelingen met argusogen en bedenken zich wel twee keer voordat ze risicovolle investeringen doen. Wat rest zijn een klein aantal bescheiden (infill) putten met korte pay-back tijden, voornamelijk te boren vanaf bestaande platforms en met een beetje geluk nog een enkel nieuw, klein satellietplatform. Hierbij spelen de mid-size (Neptune, ONE-Dyas) en kleine operators een actievere rol dan de grotere legacy spelers als NAM en TotalEnergies. Die grote spelers hebben de gang naar de uitgang al veel eerder ingezet: TotalEnergies exploreert al jaren niet meer en Shell en Exxon hebben hun (NAM) offshore business unit in de etalage gezet. De afronding van de verkoop van deze NAM offshore assets heeft nog niet plaats gevonden en het is geen gegeven dat dat ook gaat gebeuren.

Zonder een rigoureus aanmoedigingsbeleid zal de neergang van de productie uit Nederlandse kleine velden hard doorzetten en zullen de voordelen van Nederlands gas op het gebied van betaalbaarheid, leveringszekerheid en klimaat op korte termijn gaan verdwijnen. De kans op een versnellingsplanscenario is helaas flink afgenomen. Het versnellingsplan gaswinning was ambitieus in doelstellingen (het hoopte op tientallen miljarden kuub extra), maar mager in maatregelen en uitvoering. Too-little-too-late, en het dreigt nu uit te lopen op een mislukking.

De consequenties: minder Nederlands gas, meer LNG en een hogere uitstoot van broeikasgassen

Er is geen aanleiding het HCSS basisscenario, met een cumulatieve productie van niet meer dan 50 miljard kuub tot 2040, te herzien. Het moge duidelijk zijn dat de geologische potentie niet ten volle zal worden benut. Onze gas-afhankelijkheid van het buitenland zal het komende decennium groeien van 70 naar ongeveer 90%.

Alle modellen laten zien dat Nederland nog enkele decennia gas zal importeren. Gedeeltelijk zal dat relatief schoon Noors gas zijn, gedeeltelijk zal dat Qatarees LNG zijn met een beduidend hogere carbon footprint en gedeeltelijk zal dat Amerikaans LNG zijn, met een zeer hoge footprint. Met een wereldwijd gemiddelde van rond de 2% voor methaanlekkages ligt de uitstoot van broeikasgassen rond de 30-50% hoger voor geïmporteerd LNG dan voor Nederlands gas.

Die footprint van LNG zal ongetwijfeld in de belangstelling blijven staan. Methaanlekkages zijn ondertussen een onderwerp geworden dat op sociale media welhaast net zulke felle discussies teweeg brengt als kernenergie. Schattingen voor de gemiddelde methaanlekkages in review papers voor de VS vallen veelal rond de 2,5% of 3%, maar beduidend hogere schattingen voor specifieke gebieden komen ook voor. NGO’s zullen ongetwijfeld feller campagne gaan voeren tegen LNG op basis van die veel hogere cijfers. Paradoxaal genoeg maken diezelfde NGO’s nauwelijks onderscheid tussen relatief schoon Nederlands gas en dit veel vervuilender LNG.

Met het wegblijven van Russisch pijpleidinggas zal de import van LNG structureel hoger blijven dan in het verleden (in 2023 importeerde Nederland 25 miljard kuub LNG). Voor Nederland speelt hier zowel het eigen gasverbruik als de doorvoer naar Duitsland. Voorlopig wordt de GATE terminal, met een uitgebreide capaciteit, aangevuld met de Eemshaven terminal. Daar kan op termijn een VTTI terminal in Zeeland bijkomen (VTTI aandeelhouders zijn de handelaar Vitol, de private equity firma IFM en de Abu Dhabi National Oil Company, ADNOC).

Een moeilijkere energietransitie

Met het naderend einde van de Nederlandse gasproductie zal infrastructuur, kennis en kunde verloren gaan. Voor de energietransitie kan dat een groot verlies betekenen, want tal van transitie-activiteiten sluiten zeer goed aan bij de bestaande infrastructuur en capaciteiten van gasproducenten: CCS, productie van (groene of blauwe) waterstof, opslag en transport van gas/waterstof en onshore geothermie.

Wat betreft die infrastructuur moeten we een belangrijke aantekening maken. Rond 2030, en mogelijk zelfs daarvoor, wordt het eerste punt bereikt waarop een meer beperkte productie de operationele kosten van een offshore pijpleidingsysteem niet meer kan dragen. Door de snelle daling van de offshore productie is er dan een reëel risico dat offshore infrastructuur ontmanteld gaat worden vóórdat er duidelijkheid is of die infrastructuur omgebouwd had kunnen worden voor transport en opslag van CO2 in lege offshore gasvelden, waterstof transport of gasopslag. Dat demissionair staatssecretaris Hans Vijlbrief (Mijnbouw) dat probeert te voorkomen door “in gesprek te gaan” met de operators, zal weinig indruk maken op diezelfde operators.

CCS, gestimuleerd door de Net Zero Industry Act en de EU Industrial Carbon Management Strategy, is de meest veelbelovende activiteit. Porthos en het veel grotere Aramis zijn uit de startblokken en kunnen Nederland een leidende rol bij CCS geven binnen de EU. De kosten zullen ongetwijfeld oplopen, zoals bij alle grote, inflatie-gevoelige projecten, maar de nood bij de industrie zal hoog blijven want het aantal emissierechten daalt snel richting nul in 2040. De meeste Nederlandse gasproducenten werken dan ook aan CCS-projecten of overwegen dat te gaan doen.

Waterstof heeft het beduidend moeilijker. Elektrolysers, die veel goedkoper moeten worden om groene waterstof competitief te maken, zijn de laatste jaren juist duurder geworden. En de industriële vraag naar het relatief dure groene waterstof komt slechts moeizaam op gang. Langetermijnschattingen van het aandeel waterstof in het nieuwe energiesysteem nemen af. In Nederland bouwt alleen Shell een (200 MW) fabriek. Zelfs als de plannen van Uniper en Eneco gerealiseerd worden, zal de totale productiecapaciteit in 2030 met 1,5 GW ruim onder de ambitie van 3 tot 4 GW liggen.

Het Duitse SEFE (Safe Energy for Europe) liet haar grootste gasimportcontract, dat met het Noorse Equinor, vergezeld gaan door een letter of intent om de gasimport te laten volgen door de import van blauwe waterstof. Hiermee hoopt Equinor langer te verdienen aan de Noorse gasreserves. Noorwegen heeft, met lage productiekosten en met lage methaanlekkages en scope 1&2 emissies, een goede uitgangspositie om blauwe waterstof binnen de EU te verkopen. Het is niet denkbeeldig dat blauwe waterstof uit Noorwegen het lokaal geproduceerde groene waterstof in landen als Duitsland en Nederland moeilijk gaat maken.

Opslag van waterstof staat in de kinderschoenen en laat men voorlopig aan Gasunie over. De onshore opslag van aardgas daarentegen zal voorlopig doorgaan, maar heeft het probleem dat het grote maatschappelijke en strategische belang ervan zich niet automatisch vertaalt in een goed verdienmodel.

Als laatste noemen we hier diepe geothermie, een activiteit waarbij het boren van putten in ieder geval naadloos zou moeten aansluiten bij de competenties van de upstream gasbedrijven. In Nederland is dit echter voor deze gasbedrijven nog steeds een marginale business. Kleinere spelers hebben relatief grote exploratie-licenties, boren slechts sporadisch putten, en houden licenties desalniettemin (te) lang aan. Ook de stijgende kosten, problemen rond warmtenetten en het onduidelijke verdienmodel maken het er niet makkelijker op. En ondanks het lage risico op bevingen blijft dit in Nederland een publiek en dus politiek punt van grote zorg. Closed-loop aardwarmte, waarbij het aardbevings-risico nóg veel minder speelt, levert helaas weinig energie voor een hoge prijs.

Conclusie.

Al met al zijn de vooruitzichten voor de gasindustrie somber. Een guur investeringsklimaat met hoge en onvoorspelbare belastingen en lange procedures, is voor veel spelers een steeds groter issue aan het worden. Ze tellen hun knopen, nemen geen grote exploratie-risico’s meer en maximaliseren de nog resterende opbrengsten. Alternatieve activiteiten voor de gasindustrie lopen het risico te laat te komen om het verlies aan kennis, kunde en infrastructuur te voorkomen. Om het tij nog enigszins te keren zijn urgent veel ingrijpender maatregelen nodig. De hiervoor vereiste politieke moed lijkt echter te ontbreken.